不動産売却は、単に資産を手放す手続きではありません。まとまった現金を手にして、将来の不安や管理の負担から解放される「前向きな選択」です。

しかし、具体的なメリットを把握していないと、なかなか売却に踏み切れない方もいるでしょう。

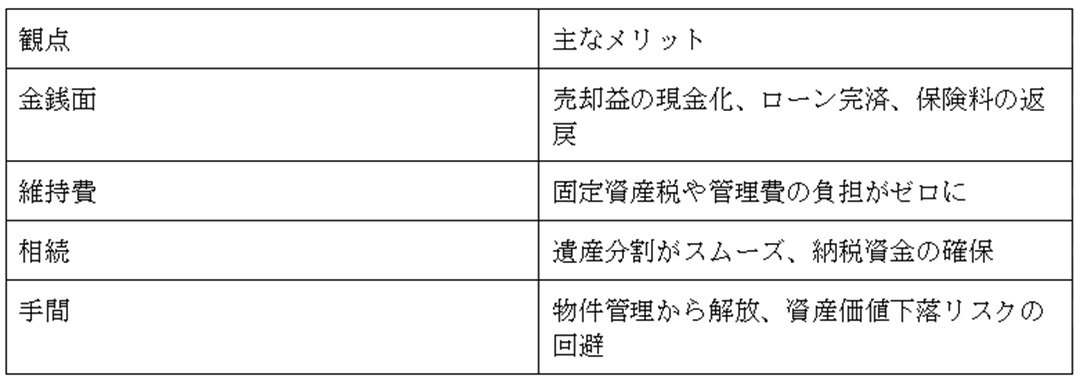

本記事では、不動産売却のメリットを金銭・維持費・相続・手間の4つの観点から整理し、売却にかかる費用や注意点とセットで解説します。

売却を検討しているものの踏み切れない方は、ぜひ参考にしてください。

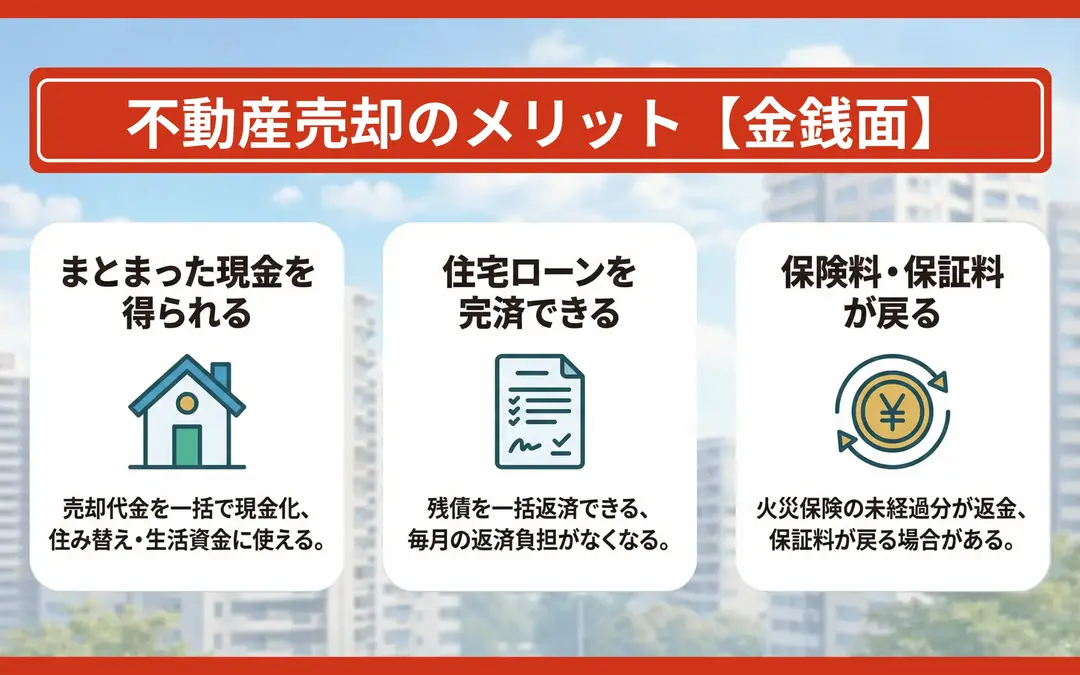

不動産売却のメリット【金銭面】

不動産売却の主なメリットは、売却益の現金化に加え、ローン完済や保険料の返戻(へんれい)など、複数の金銭的リターンを得られる点にあります。

それぞれ詳しく見ていきましょう。

● まとまった現金を一括で手に入れられる

● 住宅ローンの残債を完済できる

● 火災保険料や住宅ローン保証料が返戻される

まとまった現金を一括で手に入れられる

不動産を売却すると、数千万円から数億円規模の資金が一度に手に入ります。売却代金は、新居の購入資金や教育費、老後の生活資金など、ライフステージに応じたさまざまな出費に充てることが可能です。

住み替えの際に売却益を頭金に充てれば借入額を抑えられ、全額現金で購入すれば毎月の返済そのものが不要になるでしょう。購入時より地価が上昇しているエリアであれば、譲渡益(キャピタルゲイン)を得られる可能性もあります。

ただし、市況や経済情勢によっては購入価格を下回るリスク(キャピタルロス)もあります。築年数の経過による資産価値の減少も考慮し、最適な売りどきを見極めることが大切です。

このように、売却で得た潤沢な資金を元手に、より良い住まいへの住み替えを検討される方も多いでしょう。

しかし、せっかく新居を構えるなら、将来にわたって資産価値が維持できる確かな物件を選びたいものです。

そこで選択肢に入れていただきたいのが、阪急阪神不動産のすまいブランド≪ジオ≫です。

100余年の街づくり実績と、2026年オリコン顧客満足度(R)調査「新築マンション近畿」の総合ランキングで

5年連続の第1位に輝いた信頼で、永く愛せる住宅をご提案します。

まずは、どのような物件があるかラインナップをご覧になってみてください。

ジオ公式サイト

売却代金を住み替えの頭金に充てる場合の具体的な資金計画については、以下の記事で詳しく解説しています。

家を買い替えるときは「借入金額」と「返済期間」をきちんと計算

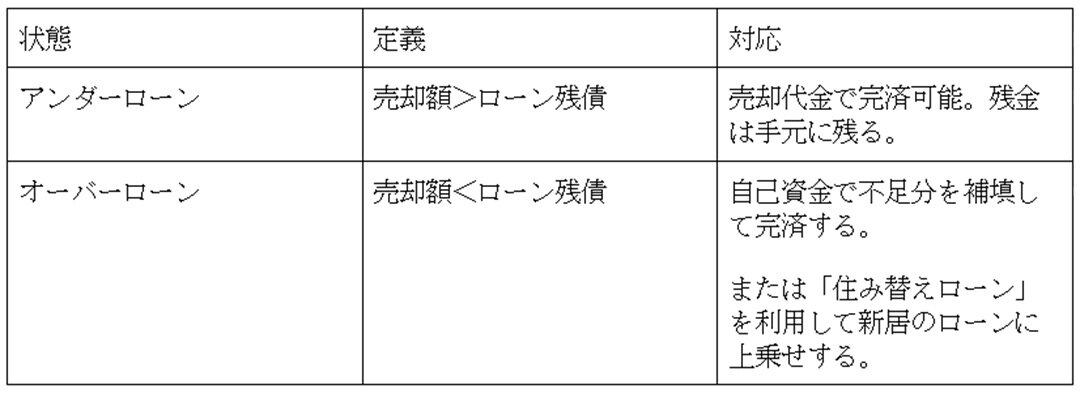

住宅ローンの残債を完済できる

売却代金を充てれば住宅ローンの残債を一括完済でき、毎月の返済負担をなくせます。金融機関が設定した抵当権(借金の担保)を抹消するには、ローンの完済が必須です。

完済の可否や対応策は、売却額とローン残高のバランスによって異なります。

ローンを完済すれば毎月の支払いや心理的なプレッシャーから解放され、家計は大きく改善します。転職や収入減といった不測の事態にも備えやすくなり、精神的なゆとりが生まれる点も見逃せません。

住宅ローンが残っている状態での売却手順や住み替えローンの活用方法については、以下の記事で詳しく解説しています。

火災保険料や住宅ローン保証料が返戻される

不動産の引き渡しにともなって解約手続きを行うと、火災保険料や住宅ローン保証料の未経過分が返金されます。

● 火災保険料:契約期間の残りに応じて返還される。年払いの場合は月割り計算、長期一括払いの場合は保険会社が定める未経過料率表に基づいて計算される。

● 住宅ローン保証料:一括払いしていた場合、繰り上げ完済により一部が返還される。

返戻金は自動的に振り込まれるわけではなく、売主自身が保険会社や金融機関へ申請する必要があります。数万円から数十万円になるケースもあるため、引き渡し後の手続きリストに加えておきましょう。

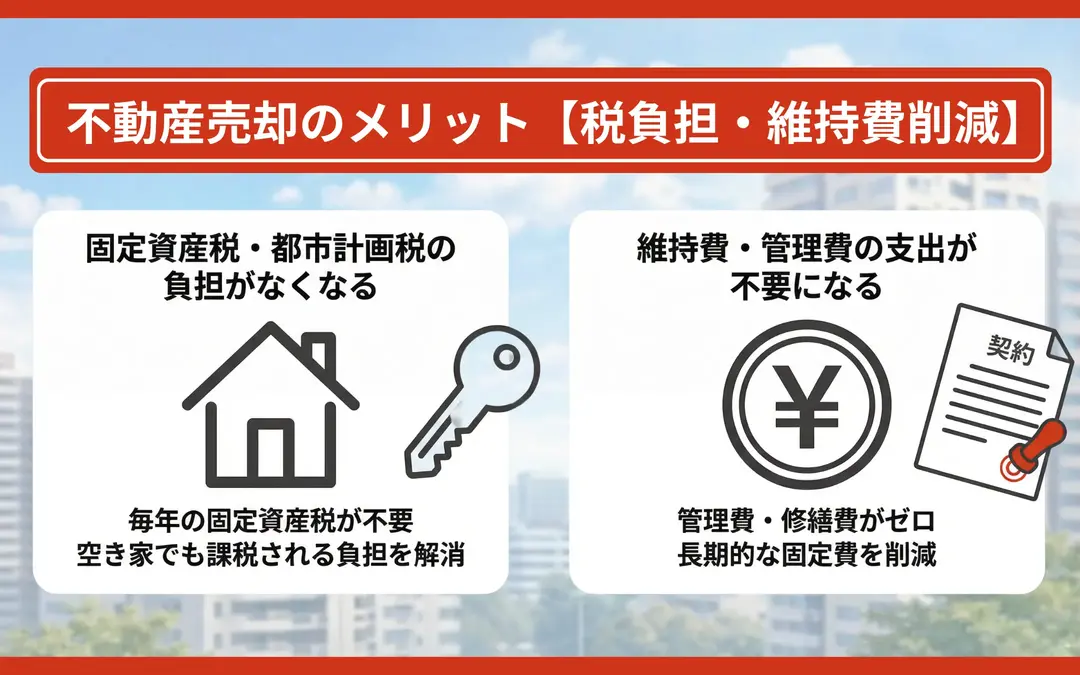

不動産売却のメリット【税負担・維持費削減】

税負担や維持費における不動産売却のメリットを紹介します。

● 固定資産税・都市計画税の負担がなくなる

● 維持費・管理費の支出が不要になる

固定資産税・都市計画税の負担がなくなる

土地や建物の所有者には、毎年以下の税金が課されます。

● 固定資産税:標準税率1.4%

● 都市計画税:制限税率0.3%(市街化区域内の場合)

たとえば評価額2,000万円の物件であれば、宅地等についての特例の適用がない場合、年間約34万円の支出となります。使っていない空き家であっても、所有権がある限り課税は止まりません。

管理不全で自治体から「特定空き家」に指定されると、住宅用地の特例(税金の軽減措置)が解除され、税額が最大6倍(元の水準)に戻るリスクもあります。

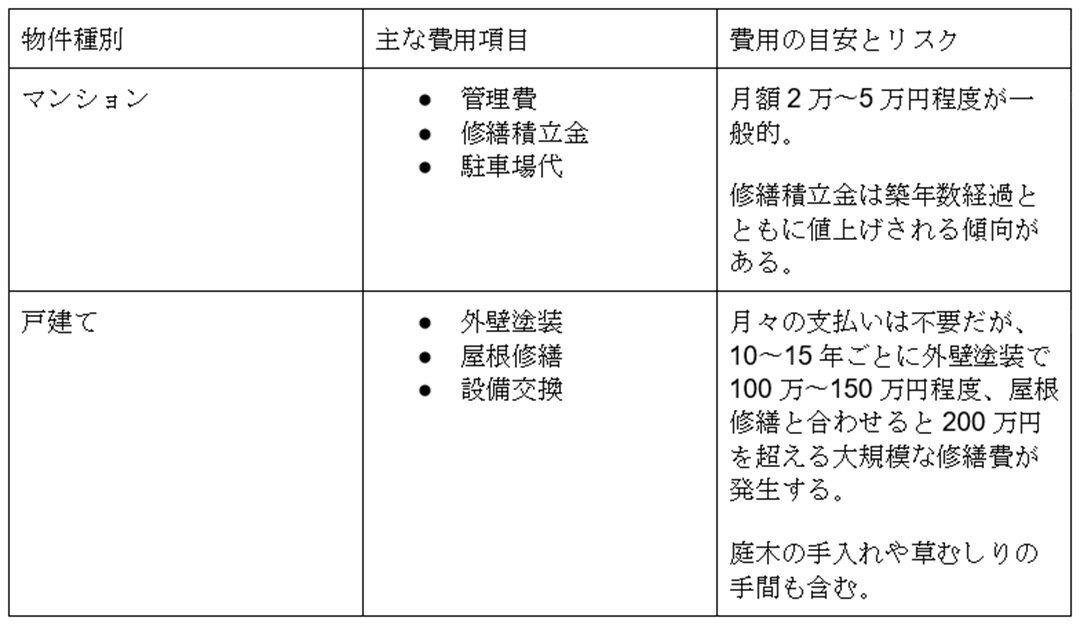

維持費・管理費の支出が不要になる

不動産を手放せば、管理費や修繕積立金、突発的な修繕費用といったランニングコストをゼロにできます。

物件種別ごとの主な維持費は以下のとおりです。

年間数十万円、長期的には数百万円にのぼる固定費を削減できれば、浮いた資金を生活費や貯蓄に回せます。家計を守るうえでも合理的な判断です。

こうした維持管理の負担から解放されつつ、戸建てならではのゆとりある暮らしをとお考えの方も

いらっしゃるのではないでしょうか。

そんな方には、マンション開発で培った品質を戸建てに融合させた、阪急阪神の戸建ブランド≪ジオガーデン≫も

ご検討ください。

SUUMO AWARD

で複数の優秀賞を受賞した「阪急阪神品質」の住まいで、メンテナンスの手間を抑えた快適な暮らしを

実現しませんか。

まずは、現在の販売物件をご確認ください。

ジオガーデン公式サイト

不動産売却のメリット【相続・資産分割】

相続における不動産売却のメリットは以下の2点です。

● 相続時の資産分割がスムーズになる

● 相続税の納税資金を確保できる

相続時の資産分割がスムーズになる

不動産を売却して現金に換える「換価分割」を行えば、1円単位で公平に遺産を分けることが可能です。

不動産は物理的に分割できません。特定の相続人が現物を取得すると、他の相続人との間に不公平が生じてしまうからです。

代わりの財産(代償金)を渡せれば解決しますが、不動産の評価額が高額な場合、資金を準備できずに協議が難航するケースも数多く存在します。

換価分割の具体例(相続人が兄弟3人の場合)

● 現状:実家(評価額2,400万円)が1つ。誰が相続するかで揉める。

● 解決:売却して現金2,400万円にする。

● 結果:800万円ずつ均等に分配し、全員が納得して手続きを終える。

共有名義で相続すると、将来の売却や活用に全員の同意が必要となり、問題を先送りするにすぎません。早めに現金化して権利関係を整理することが、親族関係を守る現実的な解決策です。

相続不動産の分割協議や遺産分割の具体的な進め方については、以下の記事で詳しく解説しています。

相続税の納税資金を確保できる

売却代金を手元に用意すれば、原則「現金一括納付」である相続税の支払い期限(相続開始から10ヶ月以内)に確実に間に合います。

遺産総額が基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合、相続税が課税されます。不動産が中心の資産構成では手元の現預金が不足し、納税資金を工面するのに苦労するでしょう。

相続不動産の売却時には、以下の特例により税負担を抑えられる可能性があります。

● 取得費加算の特例:支払った相続税の一部を「取得費」とみなし、譲渡所得税を減額する

● 相続空き家の3,000万円特別控除:一定条件を満たす空き家の売却益から3,000万円を控除する(令和9年末までの時限措置)

期限ぎりぎりになってからの売却活動は、足元を見られて安値での取引になりがちです。納税が必要とわかった段階で、早めに売却の検討を始めるのが得策です。

参考:国税庁「相続税の納付」

参考:国税庁「No.4152 相続税の計算」

参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

参考:国土交通省「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」

相続した空き家の査定方法や売却の流れについては、以下の記事で詳しく解説しています。

空き家査定はどこに頼む?査定方法の種類や流れ、費用を徹底解説します

不動産売却のメリット【手間・リスク削減】

不動産の所有は、物理的な管理業務だけでなく、資産価値の目減りや法的責任といった「見えないリスク」を抱え続けることでもあります。不動産の売却によって、これらの負担をどのように断ち切れるのか解説します。

● 物件管理の手間から解放される

● 資産価値下落のリスクを回避できる

● 契約不適合責任の負担期間が限定される

物件管理の手間から解放される

不動産を手放せば、換気や清掃、草刈りといった定期的なメンテナンス業務から解放され、それに伴う精神的負担もなくなります。

人が住まない「空き家」の劣化は、想像以上に早く進みます。月に一度は現地を訪れ、窓を開けて風を通し、水道管の錆を防ぐために通水を行わなければなりません。遠方にお住まいの場合、移動にかかる交通費と時間は無視できないコストです。

管理が行き届かなければ、さまざまなトラブルを招きます。

● 伸び放題の庭木や雑草、害虫の発生による近隣トラブル

● 不法侵入や放火、不法投棄の温床となる犯罪リスク

売却後は、台風のニュースを見るたびに「屋根は大丈夫だろうか」と気をもむこともありません。浮いた時間と労力を、ご自身の趣味や暮らしに充てられる点は大きなメリットです。

空き家の管理方法や活用オプションについては、以下の記事で詳しく解説しています。

資産価値下落のリスクを回避できる

不動産を早めに売却すれば、経年劣化や市場縮小による資産価値の下落を抑えられます。

日本では、木造住宅は築20年を超えると建物の評価額がつきにくくなるのが現状です。さらに、人口減少に伴い空き家率は年々上昇しており、2030年代には約3軒に1軒が空き家になるとの予測もあります。

需要が供給を下回れば、不動産価格は下がります。

「いつか売ろう」と先送りにしている間にも、市場価値の下落は止まりません。築年数が浅いうちに、あるいはエリアの需要があるうちに現金化することが、資産を守る有効な手立てです。

とはいえ、「自分の物件が適正価格で売れるのか」「買い手がすぐに見つかるのか」と

不安を感じる方もいらっしゃるかもしれません。

そのような時は、「阪急阪神の仲介」にお任せください。

関西圏・阪急阪神沿線を知り尽くした独自のネットワークと情報力を駆使し、

お客様の条件に合ったスムーズな売却を

全力でサポートいたします。

ぜひ一度、無料査定でご所有不動産の価値を確かめてみてください。

阪急阪神の仲介公式サイト

契約不適合責任の負担期間が限定される

売却では、物件の欠陥に対する売主の責任期間を引き渡しから3ヶ月程度に限定できるため、将来のトラブルリスクを断ち切れます。

売主には「契約不適合責任(旧称:瑕疵担保責任)」があり、引き渡し後に雨漏りやシロアリ被害が見つかった場合は、修補や賠償に応じなければなりません。

ただし、個人間の売買契約では、特約により責任期間を「3ヶ月」と定めるのが一般的です。この期間を過ぎれば、新たな欠陥が見つかっても責任を負う必要はありません。

一方、賃貸経営を行う場合は、貸主として物件を所有し続ける限り、設備の故障対応や修繕義務を負い続けることになります。

なお、不動産会社による「買取」を利用すれば、契約不適合責任が免除されることを契約条件とする取引も可能です。

不動産売却にかかる費用

不動産売却は「お金が入ってくる」だけではありません。売却価格に対して、仲介手数料や税金などの諸費用が必要になります。手取り額を正確に把握するために、費用の内訳を理解しておきましょう。

● 仲介手数料

● 印紙税・登記費用

● 譲渡所得税・住民税

● その他の費用(測量費、解体費、ハウスクリーニング代)など

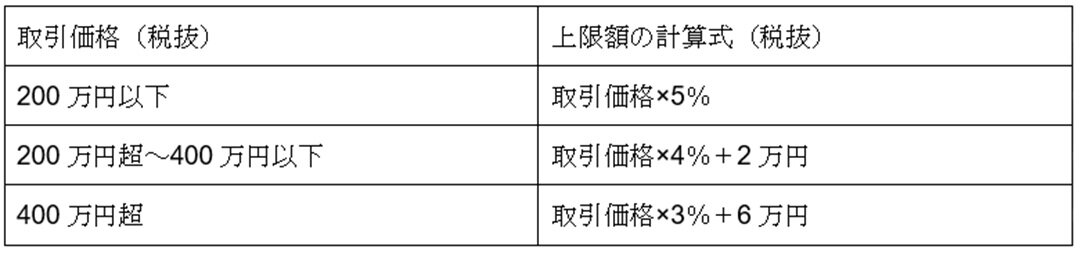

仲介手数料

売却活動を支援した不動産会社に支払う成功報酬で、売却にかかる費用のなかで最も大きな割合を占めます。

手数料の上限額は宅地建物取引業法で定められています。 法律上の原則は「物件価格を3つの区分(200万円以下・200万~400万円・400万円超)に分け、それぞれに異なる料率を掛けて合計する」という計算方法ですが、計算が複雑になるため、実務では以下の「速算式」を使って算出するのが一般的です。

※上記で算出された金額に、別途消費税(10%)が加算されます。

※「3%+6万円」の速算式は、400万円を超える物件であれば、法律上の原則(段階別計算)と全く同じ結果になります。

【計算例:売却価格3,000万円の場合】

一般的な住宅など、400万円を超える物件の場合は以下の通りです。

1. 3,000万円×3%+6万円=96万円

2. 96万円+消費税10%=105万6,000円

※空き家などの「低廉な空き家」特例について

2024年7月1日の法改正により、売買代金が800万円以下の物件(空き家等)については、上記の計算式にかかわらず最大33万円(税込)の手数料を上限とする特例が認められています。 物件価格が低い場合でも、不動産仲介業者が調査等にかかる費用をカバーするために設けられた制度です。

参考:国土交通省「<消費者の皆様向け>不動産取引に関するお知らせ」

仲介手数料の計算方法や支払いタイミングの詳細は、以下の記事をご覧ください。

印紙税・登記費用

売買契約書の作成や、ローン完済にともなう抵当権の抹消手続きには、税金と報酬がかかります。

● 印紙税:契約書に貼付する収入印紙代。売却価格が1,000万〜5,000万円以下なら1万円(軽減税率適用時)。

● 登記費用:抵当権抹消登記の登録免許税(不動産1件につき1,000円)と、手続きを代行する司法書士への報酬(4.5万円前後が相場)。

合わせて5万円前後が目安。

参考:国税庁「不動産売買契約書の印紙税の軽減措置」

参考:法務局「抵当権の抹消登記に必要な書類と登録免許税」

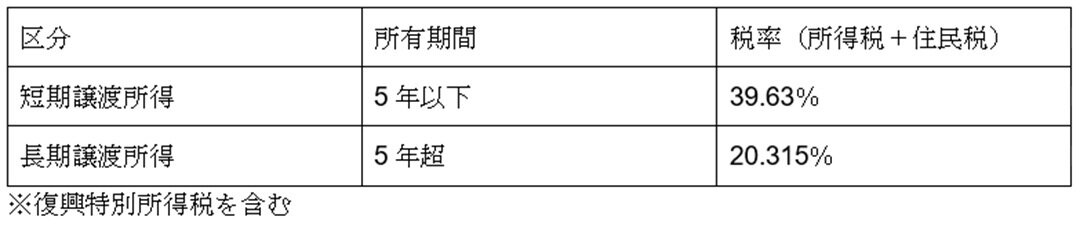

譲渡所得税・住民税

不動産を売却して利益(譲渡所得)が出た場合、その利益に課税されます。

税率は「売却した年の1月1日時点」での所有期間によって、約2倍の差が生じます。

たとえば2020年に購入した物件を2025年に売却する場合、実際には5年が経過していても、1月1日時点では「5年以下」とみなされることがあります。税率が約20%も異なるため、所有期間の判定は慎重に行いましょう。

参考:国税庁「No.3211 短期譲渡所得の税額の計算」

参考:国税庁「No.3208 長期譲渡所得の税額の計算」

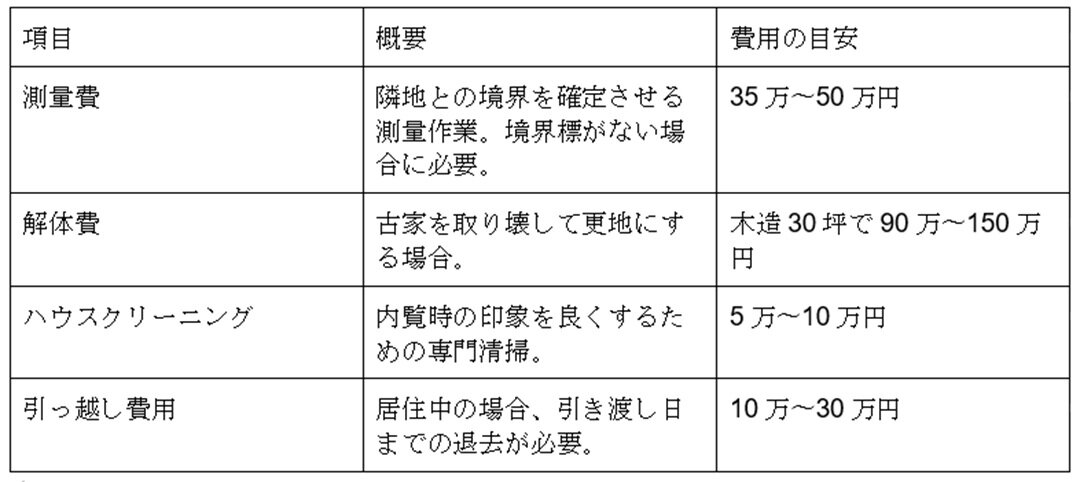

その他の費用(測量・解体・清掃)

物件の状態によっては、価値を高めるための準備費用がかかります。

これらの費用は、売却価格に上乗せして回収できるとは限りません。解体費をかけても、それ以上に高く売れなければ損をする可能性があります。

実施する前に、不動産会社と費用対効果を十分に検討しておきましょう。

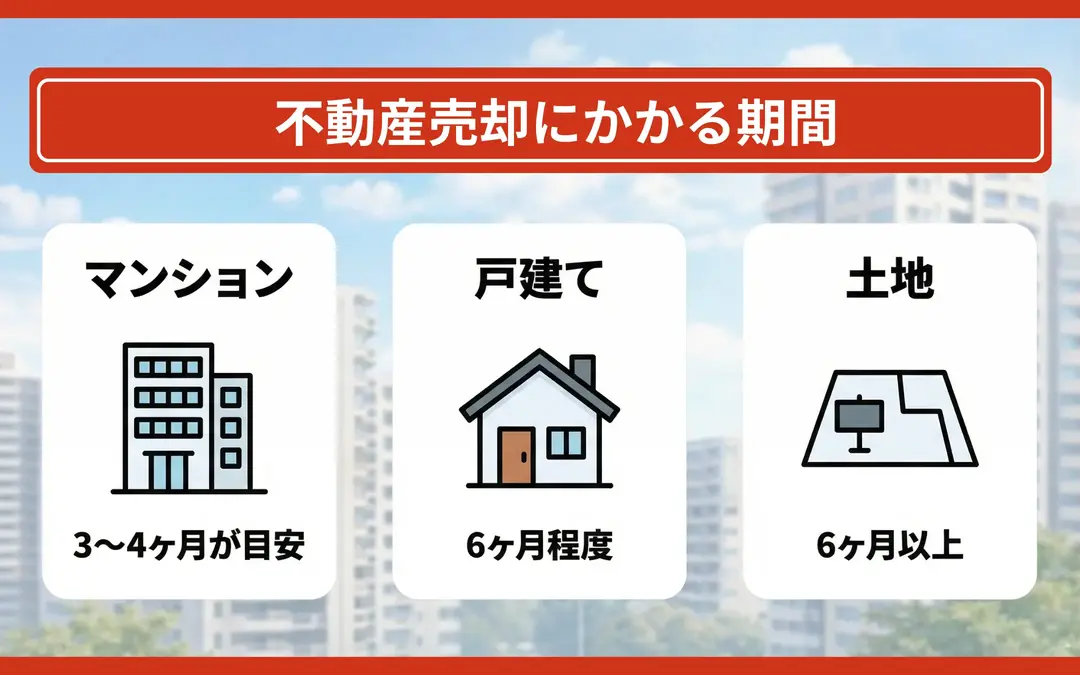

不動産売却にかかる期間

売却にかかる時間は、物件の需要や特性によって大きく異なります。

全工程のなかで最も時間がかかるのは、買い手を探す「売却活動」の段階です。標準的な流れは以下のとおりです。

1. 準備・査定(1〜2週間):相場の把握と不動産会社の選定

2. 媒介契約・売り出し(1週間):インターネットへの掲載やレインズ(近畿圏不動産流通機構)への登録

3. 売却活動・内覧(1〜3ヶ月):購入希望者の案内

4. 売買契約・引き渡し(1〜2ヶ月):ローンの審査や残金決済

期間を短縮する鍵は、「適正価格での売り出し」に尽きます。相場を無視した高値設定は、長期間売れ残ってしまう原因です。

どうしても期日が迫っている場合は、不動産会社による「買取」を選べば、最短1週間〜1ヶ月で現金化できます。ただし、価格は相場の7割程度となる場合もあります(※不動産業界における一般的な目安)。

売却活動の各ステップと具体的な流れについては、以下の記事で詳しく解説しています。

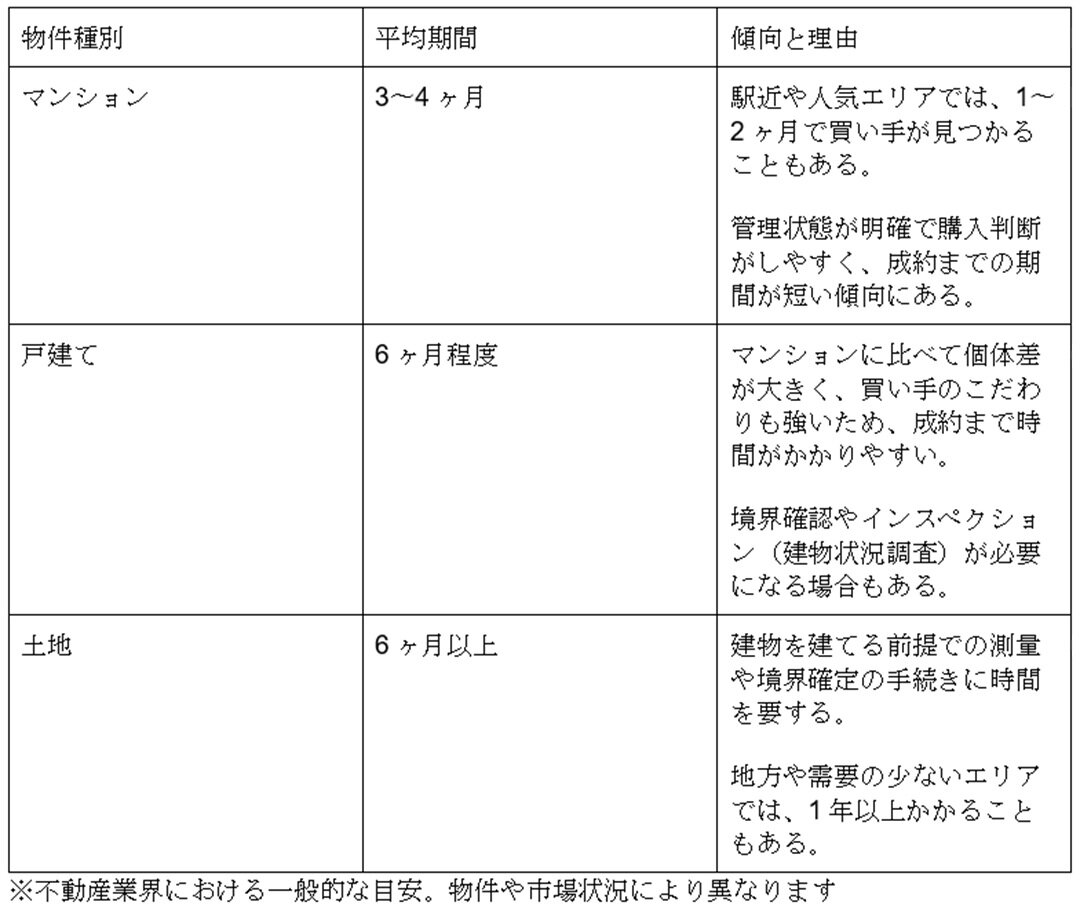

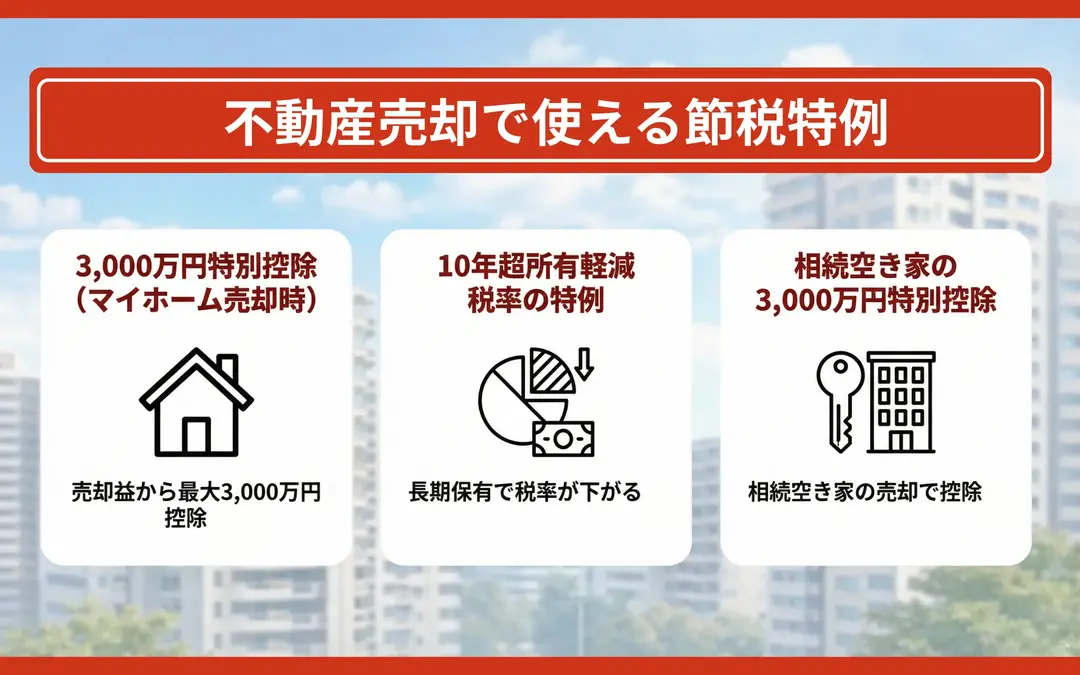

不動産売却で使える節税特例

利益が出た場合に課される譲渡所得税は、国が用意した特例を活用することで、大幅に減額できる可能性があります。

● 3,000万円特別控除(マイホーム売却時)

● 10年超所有軽減税率の特例

● 相続空き家の3,000万円特別控除

3,000万円特別控除(マイホーム売却時)

居住用財産(マイホーム)の売却であれば、譲渡所得から最大3,000万円を控除できます。

売却益が3,000万円以下であれば、税金は一切かかりません。たとえば購入時より高く売れて1,000万円の利益が出ても、本特例を適用すれば課税所得はゼロになります。

主な適用条件は以下のとおりです。

● 自らが居住していた家屋であること

● 住まなくなった日から3年後の年の12月31日までに売却すること

● 配偶者や親子など、特別な関係への売却ではないこと

特例や控除の利用の可否については、必ず税理士や税務署にご確認ください。

参考:国税庁「No.3302 マイホームを売ったときの特例」

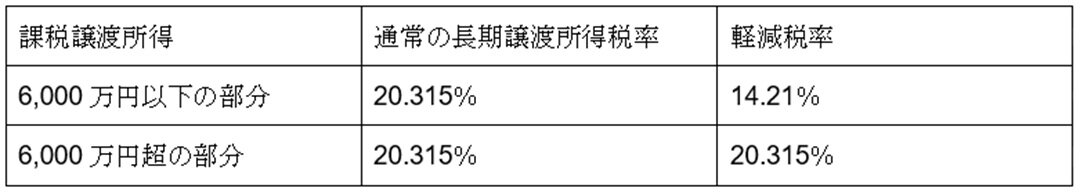

10年超所有軽減税率の特例

マイホームの所有期間が10年を超えていれば、通常より低い税率が適用されます。

3,000万円特別控除を適用してもなお利益が残る場合は、この軽減税率を併用することで、さらに節税できます。

特例や控除の利用の可否については、必ず税理士や税務署にご確認ください。

参考:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

相続空き家の3,000万円特別控除

相続で取得した「昭和56年5月31日以前に建築された家屋」を売却する場合、条件を満たせば3,000万円の控除を受けられます。

旧耐震基準の空き家を取り壊して更地にするか、耐震リフォームで現行基準に適合させることが要件です。

本特例は令和9年(2027年)12月31日までの時限措置です。放置している実家がある方は、期限内に決断する必要があります。

特例や控除の利用の可否については、必ず税理士や税務署にご確認ください。

参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

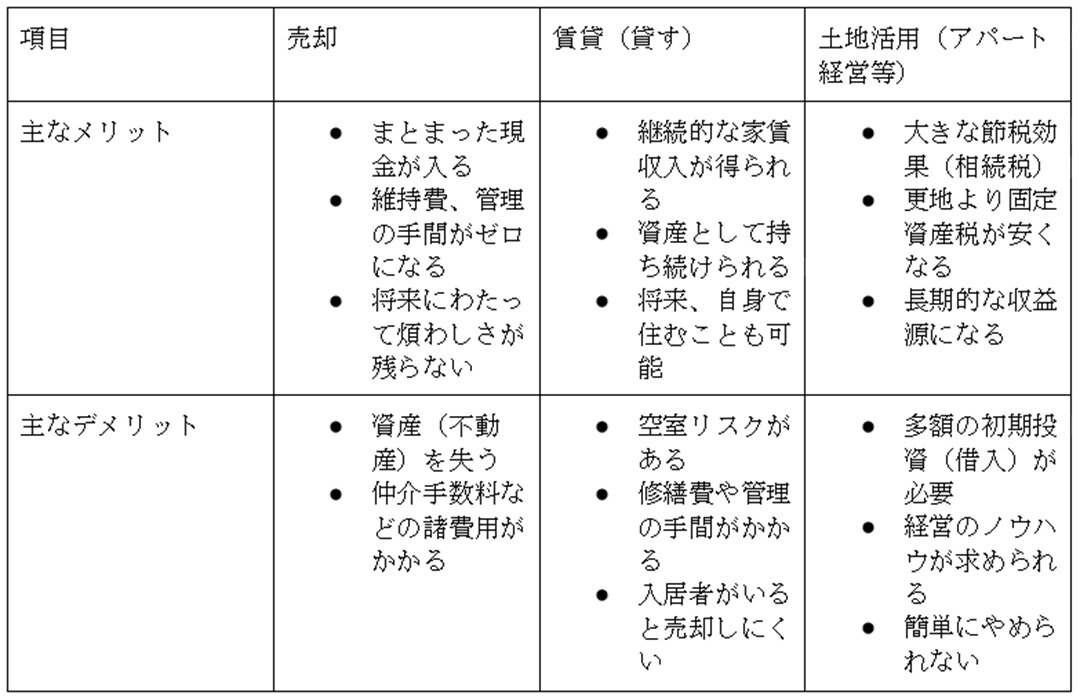

不動産売却と賃貸・土地活用の比較

不動産の出口戦略は売却だけではありません。「賃貸」や「土地活用」と比較し、ご自身の目的(キャッシュ確保か、継続収入か)に合った手段を選びましょう。

各手法のメリットとデメリットを整理しました。

一般的に、築年数が古い物件や郊外の物件は、修繕費がかさむ割に高い家賃が見込めないため「売却」が合理的です。一方、都心の駅近マンションなど資産価値が落ちにくい物件は、「賃貸」で家賃収入を得る方法が合理的です。

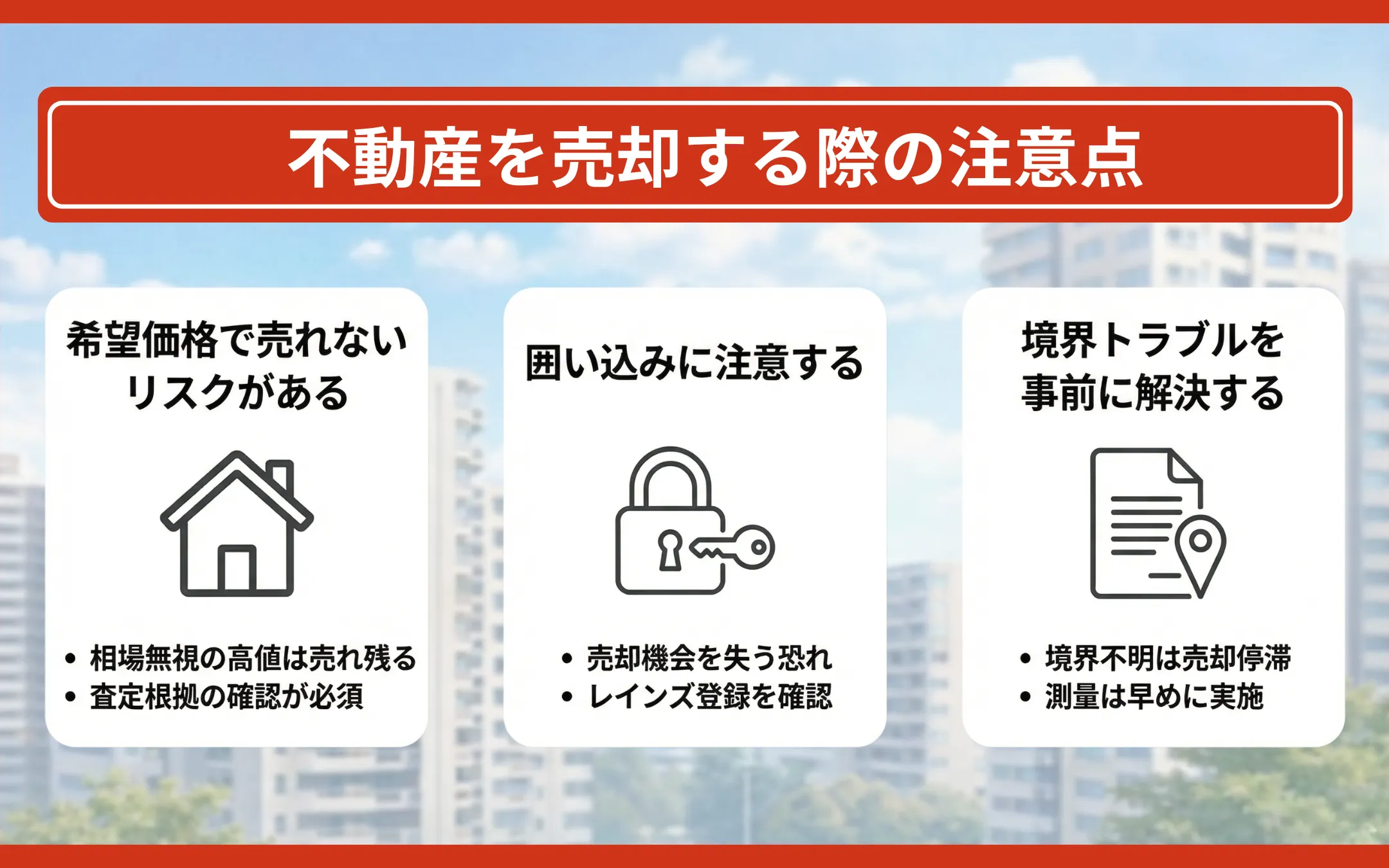

不動産を売却する際の注意点

売却活動には、資産価値を損なうリスクや、不動産取引特有のトラブルが潜んでいます。こうした事態を未然に防ぐための対策を解説します。

● 希望価格で売れないリスクがある

● 囲い込みに注意する

● 境界トラブルを事前に解決する

希望価格で売れないリスクがある

相場から大きくかけ離れた高値設定は、物件が長期間売れ残る最大の要因です。「少しでも高く売りたい」という心理につけ込み、根拠のない高額査定で媒介契約を取ろうとする不動産会社も存在します。

しかし、相場を無視した価格では、購入検討者から見向きもされません。「売れない期間」だけが過ぎ、最終的には大幅な値下げを余儀なくされます。

主な対策は以下のとおりです。

1. エリアに精通:エリアに密着した営業活動を行っている会社を選ぶ

2. 根拠の確認:なぜその価格なのか、類似物件の成約事例を示してもらう

3. 市場の反応を見る:売り出し後、問い合わせがなければ価格を見直す柔軟さを持つ

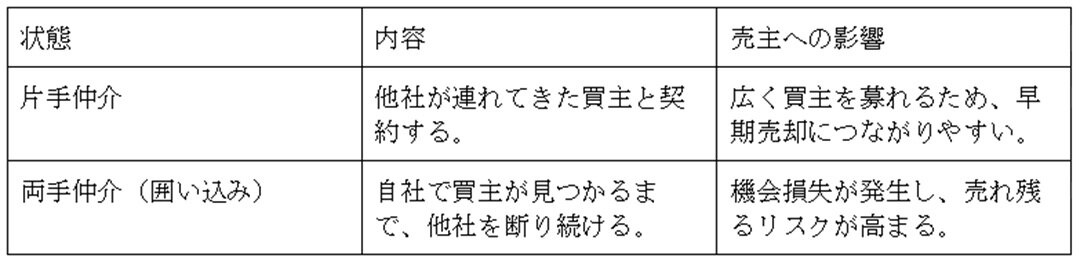

囲い込みに注意する

「囲い込み」とは、依頼を受けた不動産会社が他社からの購入申し込みを意図的に断り、自社で見つけた買主との契約(両手仲介)に固執する行為です。

囲い込みをされると、本来売れるはずだった機会を逃し、売却期間の長期化や価格の低下を招きます。

対策として、「レインズ(公益社団法人近畿圏不動産流通機構)」の登録証明書を確認し、公開状況が正しく表示されているか確認してください。

境界トラブルを事前に解決する

土地売却では、隣地との境界があいまいな状態は、引き渡し後の紛争に直結します。分筆時期が古い物件では、境界標(杭)が紛失していたり、ブロック塀の位置が実際の境界とずれていたりするケースも散見されます。

売却活動を始める前に、「確定測量図」や「筆界確認書」の有無を確認してください。

書類がない場合は、土地家屋調査士に依頼し、隣地所有者立ち会いのもとで境界を確定させる測量が必要です。この手続きには数ヶ月かかるため、早めに着手しましょう。

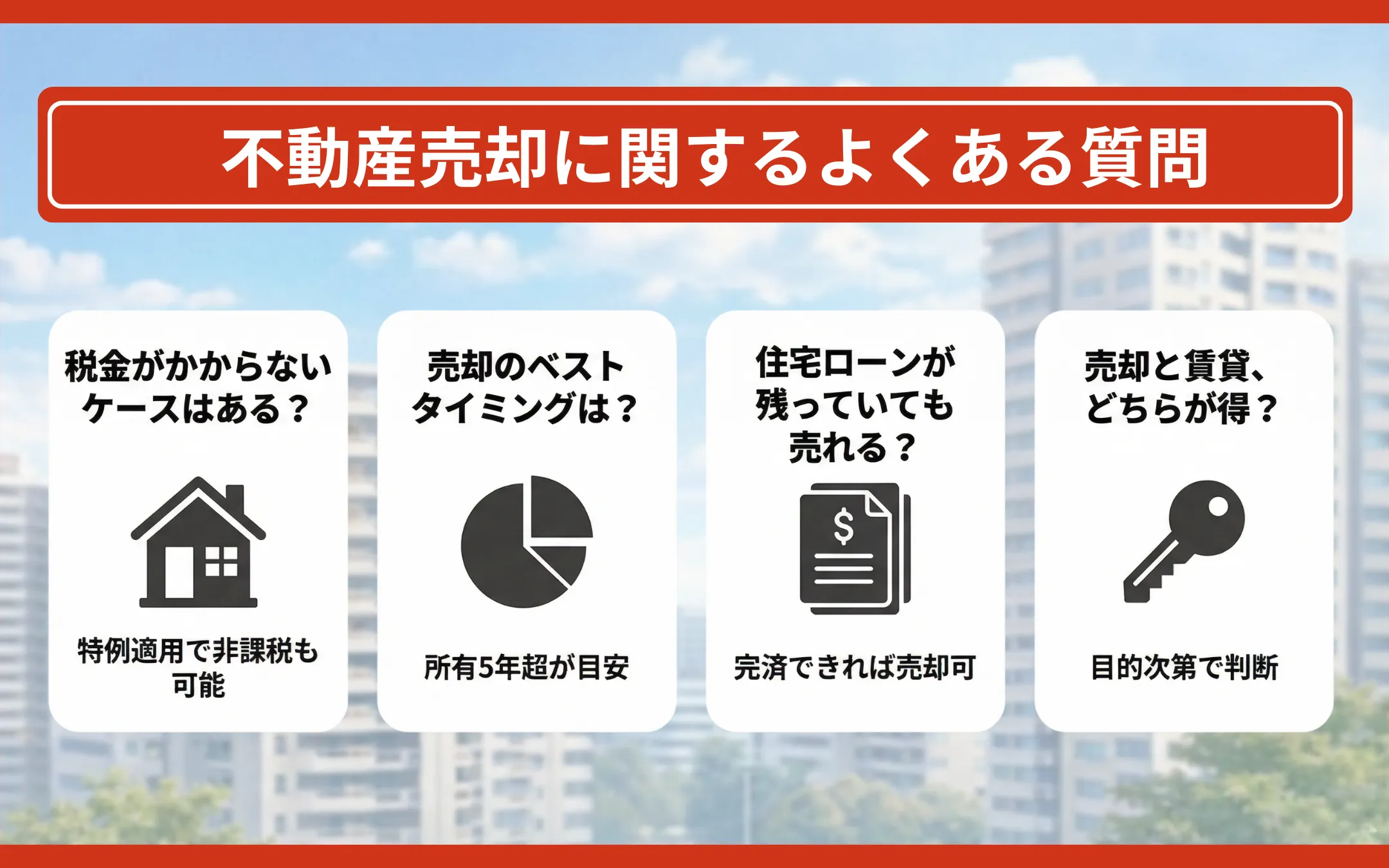

不動産売却に関するよくある質問

売却を検討している方が抱きやすい疑問に、一問一答形式でお答えします。

● 不動産売却で税金がかからないケースはある?

● 不動産を売却するベストタイミングはいつ?

● 住宅ローンが残っていても売却できる?

● 売却と賃貸、どちらが得?

● 不動産売却後、確定申告は必要?

● 仲介と買取、どちらを選ぶべき?

● 専任媒介契約と一般媒介契約の違いは?

● 売却活動中に内覧対応で気をつけることは?

● 査定額と実際の売却価格は違う?

● 空き家のまま売却するのと更地にするのはどちらが良い?

● 相続した不動産を売却する際の注意点は?

● 築年数が古い物件でも売却できる?

● 離婚で家を売却する場合の注意点は?

● 不動産売却で失敗しないためのポイントは?

● 不動産会社はどうやって選べば良い?

不動産売却で税金がかからないケースはある?

あります。売却損が出た場合や、控除特例の範囲内で利益が収まる場合です。

売却価格が「取得費+譲渡費用」を下回り、利益(譲渡所得)が生じなければ課税されません。利益が出ても、3,000万円特別控除を活用して課税所得をゼロにできるのであれば、税金はかかりません。

不動産を売却するベストタイミングはいつ?

「所有期間5年超」かつ「市場金利が低い時期」がひとつの目安です。

税制面からすると、短期譲渡所得(所有5年以下)の重税期間を過ぎたタイミングが有利です。市場環境としては、住宅ローン金利が低い時期は買い手の購買意欲が高まり、高値での売却が期待できます。

住宅ローンが残っていても売却できる?

売却代金などで完済できるなら可能です。引き渡し時に抵当権を抹消できれば問題ありません。

売却額が残債に届かない場合(オーバーローン)は、自己資金で補填するか、住み替えローンを利用して完済することになります。

売却と賃貸、どちらが得?

現金が必要なら売却、継続的な収入を得たいなら賃貸と、目的によって異なります。

ただし、築古物件や郊外物件は修繕費のリスクが高く、空室も発生しやすいため、売却のほうが手残りは多い傾向にあります。

不動産売却後、確定申告は必要?

利益が出た場合や、特例を使う場合は必須です。「3,000万円特別控除」などの特例は、確定申告をしなければ適用されません。

売却損が出た場合も、給与所得などと損益通算すれば税金を軽減できる可能性があるため、申告をおすすめします。

仲介と買取、どちらを選ぶべき?

高く売りたいなら「仲介」、早さ優先なら「買取」です。

買取は相場の7割程度になる場合もありますが、内覧対応が不要で、最短数日で現金化できます。期限に余裕がある場合は仲介から始め、売れなければ買取へ切り替える方法もあります。

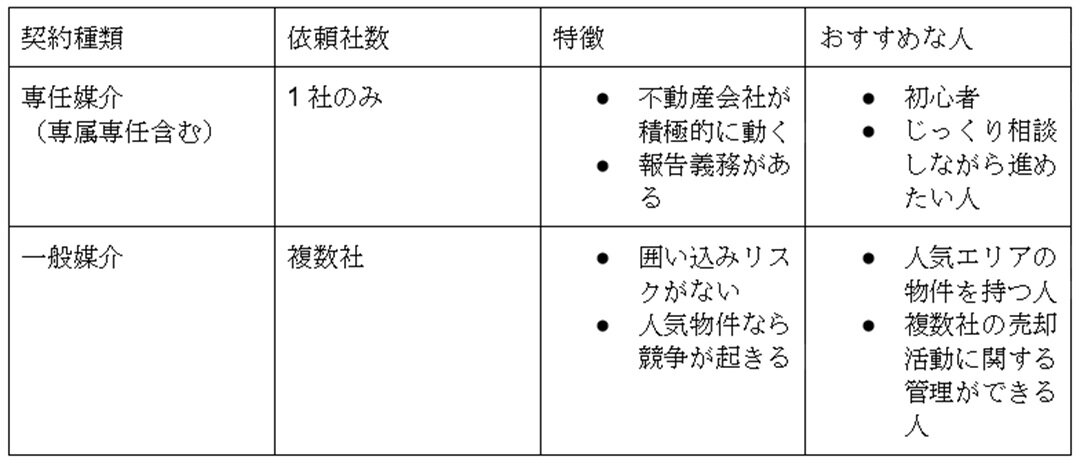

専任媒介契約と一般媒介契約の違いは?

1社に任せるか(専任)、複数社に依頼するか(一般)の違いです。

売却活動中に内覧対応で気をつけることは?

第一印象をよくするための「掃除」と「換気」です。玄関や水回りの清潔さは購入意欲を左右します。

生活感を抑えるために不要なものは片付け、当日は照明をすべてつけて明るい空間を演出しましょう。

査定額と実際の売却価格は違う?

異なります。査定額はあくまで「通常の営業活動を行って3ヶ月以内で売れるであろう価値の予測」にすぎません。「査定額=買取保証額」ではない点に注意が必要です。

高すぎる査定額をうのみにせず、近隣相場(実勢価格)と照らし合わせて冷静に判断しましょう。

空き家のまま売却するのと更地にするのはどちらが良い?

一般的には「古家付き土地」として売り出し、需要がなければ解体を検討します。先に解体すると、一定期間経過後に固定資産税の住宅用地特例が適用されなくなり、税負担が増えます。

買主がリノベーションを希望するケースもあるため、まずは現状のまま販売活動を行うのが基本です。

相続した不動産を売却する際の注意点は?

売却前に相続登記(名義変更)を済ませておく必要があります。故人名義のままでは売却活動はできません。

相続人が複数いる場合は、遺産分割協議の際に売却方針について全員の合意を書面で残しておくとトラブル防止につながります。

築年数が古い物件でも売却できる?

建物の価値がゼロでも、土地としての価値があれば売却できます。古家付き土地として売り出せば、買主は解体またはリノベーションを前提に購入することになります。

離婚で家を売却する場合の注意点は?

財産分与の割合と、住宅ローンの名義(連帯保証人)の確認です。オーバーローンの場合は完済しなければ売却できないため、不足分をどちらがどの程度負担するかで揉めるケースがあります。

売却後の残債処理については、売却開始までに公正証書などで取り決めておくことが重要です。

不動産売却で失敗しないためのポイントは?

余裕をもったスケジュールと、信頼できる不動産会社選びです。売り急ぐと買主から足元を見られ、安値になりがちです。

また、担当者の力量によって売却価格や期間は大きく左右されます。

不動産会社はどうやって選べば良い?

査定額の根拠と担当者の対応力で比較しましょう。査定額の高さだけで選ぶのは危険です。メリットだけでなくデメリットも正直に説明してくれるか、連絡への返信は早いかなど、担当者の誠実さを見極めましょう。

まとめ

この記事では、不動産売却のメリットを金銭面・維持費・相続・手間の4つの観点から解説しました。

売却によって得られる恩恵は、まとまった現金だけではありません。

「空き家の管理が負担...」「相続で揉めたくない!」という方にとって、売却は前向きな解決策となるでしょう。

まずは信頼できるパートナーを見つけて売却活動を進めてください。

![[画像]](/column/2e6eae3cf677aa8bf4ef3a46da03557331d614b2.webp)

![[画像]](/column/f727ceb13a4c189cd88905cb6bb481e9c514f0b0.webp)

![[画像]](/column/5b979f4fc98fe27f021f3af5f6d2902d977e68d1.jpg)

![[画像]](/column/0c8ce3761fd4cbe8c3ef3b6dcac710ce4d5c5b38.jpg)